01

Las acciones son las partes en las que se divide el capital de una empresa. El inversor participará de las...

02

Los títulos públicos, son certificados de deudas, que emiten el Estado, las provincias, las municipalidades, periódicamente, que devienen en intereses...

03

Letes es la abreviación de Letras del Tesoro. Las mismas constituyen una promesa de pago futuro por parte del Tesoro...

04

Son préstamos de corto plazo que van desde 1 a 120 dias, con respaldo de activos en garantía que BYMA conserva...

05

Los Cedear (Cértificados de Depósito Argentinos) son, en su definición más sencilla, acciones de empresas no argentinas que cotizan en...

Nuestra experiencia

respaldando tu futuro

Te brindamos información actualizada sobre las mejores alternativas de inversión, analizando tu caso en particular. Nuestro compromiso es ofrecerte asesoramiento financiero personalizado, mediante el análisis de las mejores oportunidades que el contexto local y global ofrece en los distintos mercados, a través de diferentes productos y servicios.

Abra su cuenta en minutos de manera online

Comenzar ahora!Preguntas frecuentes

Queremos ayudarte a entender cada detalle

¿Qué es un bono?

Un bono es una obligación financiera contraída por el inversionista; otra definición para un bono es un certificado de deuda o sea una promesa de pago futura documentada en un papel y que determina el monto, plazo, moneda y secuencia de pagos.

Cuando un inversionista compra un bono, le esta prestando su dinero ya sea a un gobierno, a un ente territorial, a una agencia del estado, a una corporación o compañía, o simplemente al prestamista.

En retorno a este préstamo el emisor promete pagarle al inversionista unos intereses durante la vida del bono para que el capital sea reinvertido a dicha tasa cuando llega a la maduración o vencimiento.

TIPOS DE BONOS

Bonos subordinados: Si compras bonos, significa que le prestas dinero a la compañía. Si tienes bonos subordinados, significa que tus derechos están subordinados a los derechos de otros. Es decir, la entidad está obligada a devolver su deuda primero a los otros acreedores y después a ti.

Bonos de interés variable: Los bonos de interés variable no tienen fijado el tipo de interés. Sus intereses son actualizados cada cierto tiempo.

Bonos cupón – cero: no paga intereses durante la vida del crédito. Acumula los intereses hasta el vencimiento y paga todo en ese momento. Compramos el bono con un descuento importante, sobre el precio de emisión. Cuando el bono venza, recibes tu inversión original más todos los intereses acumulados, lo cual sumará el precio de emisión.

Bonos convertibles: pagan intereses como los bonos normales, pero existe la opción de convertirlos en acciones. Esto significa que en lugar de recuperar tu efectivo, obtienes acciones de la compañía emisora. Como en toda opción, los términos de conversión y cuantas acciones recibes por cada bono, se especifica siempre cuando compras el bono.

Bono basura: son bonos corporativos con muy bajo o nulo interés. Esto significa que hay un riesgo muy alto de que la compañía no devuelva el crédito y por lo tanto de perder toda tu inversión. Cuidado con estos bonos ya que son altamente especulativos (como las opciones) y te arriesgas a perder todo el dinero.

RIESGO DEL BONO

Dentro del bono se encuentra el riesgo asociado a un bono podemos distinguir fundamentalmente entre:

- Riesgo de mercado: que varíe el precio del bono por variación en los tipos de interés del mercado

- Riesgo de crédito: posibilidad de que el emisor del bono no pueda/quiera (en caso de repudio) hacer frente a los pagos derivados de dichos instrumentos de renta fija.

- Riesgo de inflación: al vencimiento del bono, existe la posibilidad de que la inflación haya hecho mella en el retorno del bonista.

También son muy comunes en los mercados emergentes los bonos amortizables, o del inglés sinking fund. La particularidad que tiene este instrumento, es que va retornando el nominal o capital adeudado en cuotas o mediante un programa de amortizaciones. A medida que se concretan las amortizaciones, el nominal va disminuyendo al igual que los intereses ya que los mismos, siempre se calculan sobre nominal o capital adeudado o residual.

MADUREZ

Se entiende por madurez de un bono el plazo de tiempo que falta hasta su vencimiento y para que el mismo sea reembolsado.

¿Qué es una acción?

Es una de las partes en las que se divide el capital dentro de una sociedad anónima. Las acciones son las partes iguales en las que se divide el capital social de una sociedad anónima. Estas partes son poseídas por una persona, que recibe el nombre de accionista, y representan la propiedad que la persona tiene de la empresa, es decir, el porcentaje de la empresa que le pertenece al accionista.

Poseer acciones de una compañía confiere legitimidad al accionista para exigir sus derechos y cumplir con sus obligaciones. Entre otros derechos podemos mencionar: ejercer el voto en la Junta de Accionistas, exigir información sobre la situación de la empresa o vender las acciones que posee.

Entre otras obligaciones, el accionista tendrá también que soportar las pérdidas, si durante un periodo la empresa no obtiene buenos resultados.

TIPOS DE ACCIONES

Dentro de los distintos tipos de acciones que existen, vamos a hablar de las más comunes:

- Acciones ordinarias: Son las acciones normales.

- Acciones preferentes: En esta clase, los accionistas poseen un derecho superior para cobrar el dinero derivado de la adquisición de las mismas, incluso antes de realizar el reparto de dividendos a los socios, si así se hubiera decidido.

- Acciones sin voto: Confieren al accionista derechos económicos (el cobro de dividendos) pero no otro tipo de derecho, como el de ejercer el voto en una Junta.

¿CUANTO VALE UNA ACCIÓN?

Busca en tus registros financieros las acciones cuyo precio de adquisición deseas calcular.

Determina la cantidad inicial de dinero invertido. Por ejemplo, si invertiste US$1,000 en acciones de XYZ, el precio de adquisición es de US$1,000.

Bonos convertibles: pagan intereses como los bonos normales, pero existe la opción de convertirlos en acciones. Esto significa que en lugar de recuperar tu efectivo, obtienes acciones de la compañía emisora. Como en toda opción, los términos de conversión y cuantas acciones recibes por cada bono, se especifica siempre cuando compras el bono.

También puedes calcular el precio de adquisición por acción. Si compraste 100 acciones de XYZ a US$1,000, entonces el precio de adquisición por acción es de US$10.

El precio de adquisición puede ser más difícil de calcular si has invertido en las mismas acciones varias veces y a distintos precios. La mejor forma de calcular el precio de adquisición en este caso es aplicar la sencilla fórmula FIFO (primera entrada, primera salida, por sus siglas en inglés). Esto significa que si compraste las 100 acciones iniciales a US$10 y otras 100 acciones a US$15, entonces el precio de adquisición para vender las primeras 100 acciones es de US$10 por acción, pero a partir de ahí el precio de adquisición es de US$15 por acción.

¿Por qué invertir?

Con poco dinero se puede empezar a invertir, y si se obtienen intereses mayores que la inflación, podemos considerar que vale la pena, al menos más que tener el dinero parado en una cuenta.

Pero este tipo de inversión requiere de cierto conocimiento, a veces adquirido a base de los errores y las pérdidas, a veces gracias a formación cualificada y por tanto pagada. Aun así, estamos condicionados por la situación de la bolsa y de los mercados financieros.

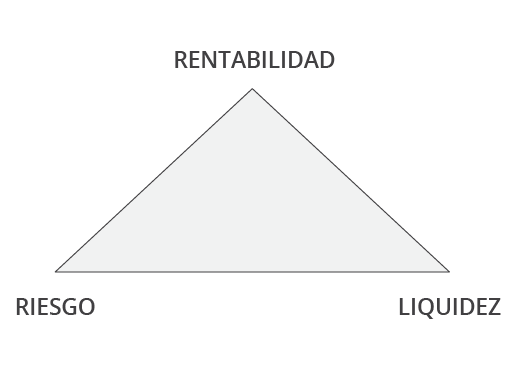

En este tipo de inversión podemos elegir entre diferentes tipos de riesgo. Es lo que conocemos como el triángulo de la inversión, en el que se manejan la rentabilidad, el riesgo y la liquidez. A mayor porcentaje de interés, mayor riesgo y normalmente menor liquidez. Igualmente, si prefieres poco riesgo, la rentabilidad y la liquidez serán bajas.

RENTABILIDAD: es el beneficio o rendimiento obtenido de una inversión o proyecto durante un período determinado.

RIESGO: El término riesgo -aplicado a un activo financiero- no es más que la variación de la rentabilidad que se espera obtener; es la posibilidad de que la rentabilidad finalmente obtenida sea inferior a la esperada.

LIQUIDEZ: se define como la facilidad de convertir un activo en dinero inmediato.

¿Otra pregunta?

Escribinos